■

张华光 回溯刚刚过去的2017年,传统农机市场进入冰河期,令业内人士唏嘘不已,尤其是拖拉机市场,经历了多年未有的 “两连跌”,即在2016年下滑情况下,2017年 “涛声依旧”。并且2017年下跌的情形较之2016年表现的更为惨淡,2016年,大型拖拉机市场逆势增长,多少为拖拉机企业找回一丝安慰,成为照进拖拉机市场里的一束亮光。而2017年拖拉机市场全线下跌,被看好的大型拖拉机市场跌势更为强劲。我国的拖拉机市场遇到了怎样的情况? “两连跌”后是否触底?2018年的市场又将演绎出何种结果?所有这些疑问均聚焦着业内人士的担心、忧虑抑或希望。

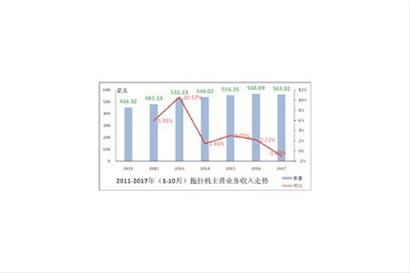

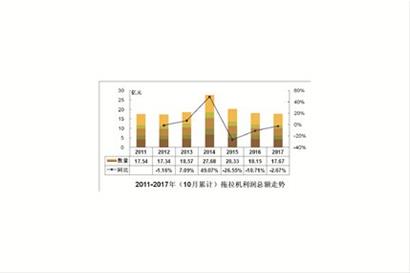

主营业务收入滑坡,出口逆势上行 从拖拉机工业企业经济运行情况分析,呈现出主营业务收入和利润小幅滑坡,负债合计与应收账款增势趋缓的特点。截至2017年10月底,174家规模以上企业实现主营业务收入563.02亿元、利润17.67亿元,同比下降1%和2.67%。主营业务收入增幅每况愈下,2017年的降幅突破底线,进入负增长的轨道。

行业利润走势更为惊心,自2015年至今,连续三年出现负增长,但增幅呈现逐年收窄的特点。市场持续下行,打击了企业的投资扩张信心,同时也提升了企业控制市场风险的意识和能力。统计显示,截至2017年10月底,我国拖拉机工业企业利润总体为333.2亿元,同比下降0.91%;应收账款89.95亿元,同比小幅攀升6.95%。这与2013年黄金发展期的20%~40%的利润增长形成鲜明对比。

墙内开花墙外香,如果说拖拉机国内市场乏善可陈的话,出口市场却是令人欣慰有加。2017年拖拉机出口呈现出最大特点是 “额增量降”,出口结构不断优化。统计显示,截至2017年10月底,我国累计出口各种拖拉机12.1万台,同比下降21.21%,降速高达68.51个百分点;实现出口额4.09亿元,同比大幅度攀升36.46%,增速狂飙50.49个百分点。

出口量下滑源自两个因素:一是手扶拖拉机出口大幅度下滑,统计显示,截至2017年10月底,累计出口各种手扶拖拉机8.1万台,同比下降32.45%,降速高达99.76个百分点;二是轮式拖拉机出口大型化趋势增强,大拖在轮式拖拉机出口中的比重大幅度增长。

2017年,我国拖拉机出口市场出现稳健上行,主要因为:一是世界经济复苏,尤其是亚洲、非洲经济复苏,成为农机出口的有力支撑。我国出口亚洲、非洲的拖拉机、收割机均呈现大幅度攀升。二是2016年农机出口大幅度滑坡,形成出口市场 “洼地”,市场蓄势,2017年能量释放,推动农机出口增长。三是我国农机商品品质不断提升,尤其是大型农机商品,国际竞争力明显提高,对农机出口产生较强的拉动作用。

国内市场大幅度滑坡,马力段需求演绎新特点 进入2017年以来,我国拖拉机市场一路下行。大中小型拖拉机市场全线溃退。市场调查显示,截至2017年10月底,国内累计销售各种拖拉机127.79万台,同比下滑12.32%。其中100马力以上大拖累计销售6.14万台,中拖34万台,小拖87.65万台,同比分别下滑18.78%、14.55%和12.32%。

我国拖拉机市场下滑是必然的,某一年如果出现增长,那一定比过年还稀罕,这种判断业内人士鲜有反对者。因为大家都知道,我国拖拉机市场在经历黄金10年后,市场刚性需求已经是强弩之末,而不同年度呈现出的特点,无不打上偶然因素的烙印,譬如2017年拖拉机环境的变化。

一是农机补贴滞后。2017年虽然国补早已下发到各省,但许多省的补贴操作方案 “难产”,迟迟未出台。经销商和生产企业接受以往教训,不再提前操作补贴,市场形成强烈的观望气氛,多数消费者持币待购。二是购买力下降,更新周期延长。2016年三大粮食价格出现大幅度下降,农民收入减少,购买力下降,刚性需求受到压制,直接导致拖拉机更新周期延长,拖拉机市场动力支撑不足。三是农机收益下降。近年随着拖拉机社会保有量的逐年攀升,用户投资收益缩水,压制了潜在消费者的投资信心,对市场产生较大影响。

2017年大中拖市场的马力段需求也呈现新的特点,市场调查显示,2017年前10个月,25~100马力段拖拉机依然占据市场主流。累计销售各种中拖34万台,占中拖的85.15%,较之2016年同期上扬0.69个百分点。

马力段向中间集中的倾向十分强烈。25~50马力段和80~100马力段同比出现不同程度的大幅度下滑,50~80马力段则呈现较大增长,成为中型拖拉机的典型机型。从中拖各个马力段的占比看,40~60马力段占比高达45.44%。

2017年前10个月,我国累计销售100马力以上大型拖拉机6.14万台,同比下降18.78%,占比4.8%,较之2016年同期下挫0.38个百分点。

从100马力以上大拖市场分析,马力段上延的倾向更为强烈。

110~140马力段出现不同程度的大幅度下滑,140~180马力段呈现不同程度的大幅度攀升,尤其是150~180马力段拖拉机同比增幅达到三位数。

从占比看,100、130、150马力段系大拖的主力机型,占比高达55.7%。其中150马力段成为增幅最大的机型。

主流区域大跌,集中度下挫 2017年,我国大中拖区域市场呈现两个显著的变化,一是主流区域市场大幅度下跌,市场调查显示,截至2017年10月底,我国10大主流区域累计销售各种大中型拖拉机20.2万台,同比下降18.53%;占比50.32%,较之2016年同期下挫2.04个百分点。

10大主流区域同比 “8下2上”;其中内蒙古区域、河南区域累计销售3.35万台、2.92万台,同比分别增长14.61%和11.05%。东北三省和鲁、冀、苏、皖、新、陇区域市场呈现不同程度的滑坡,其下滑幅度除甘肃市场外,均在20%以上,最高达到37%。

竞争乱象,稳健背后暗藏危机

2017年,我国大中拖市场竞争格局发生较大变化,突出表现为集中度下滑。6大主流品牌累计销售15.73万台,同比大幅度下滑28.57%;占比39.18%,较之2016年同期下挫7.32个百分点。从主流品牌的表现看,同比“5下1上”,中国一拖、福田雷沃、常州东风、中联重机呈现不同程度的大幅度下滑,山东时风同比小幅下滑,迪尔 (中国)逆势增长,增幅达到9.45%。

在大中拖市场基本面下滑的前提下,凸显两个特征:第一,高端大品牌高台 “跳水”,东方红、欧豹、东风 “三驾马车”无一幸免;第二,小品牌小幅攀升。一些小企业却逆势增长,调查中我们发现,有一家企业,同比增幅高达40%。在佳木斯,我们还发现一些不入流的企业,以很低的价格,在没有补贴的情况下销售火爆。总之,大中拖市场的竞争在市场转型升级、需求低迷的环境下,正在急剧分化,演绎新的竞争格局。

从2017年国际农机展中,我们拖拉机行业突显 “围城”情结。外面的企业想冲进去,而里面的企业想冲出来。

外面的企业想冲进去。2017年展会上大放异彩,风光无限的莫过于拖拉机品类了。各个展台可谓人声鼎沸,彩旗飘扬。调查显示,参展的拖拉机品牌多达131家之多,同比增长6%。譬如天津勇猛、山东科尔农庄、沃富田农业装备、山东联诚、腾州腾拖、维坊鑫升、洛阳天宇格朗斯、英轩重工、京山三雷重工等众多新品牌,撸起袖子,杀入拖拉机行业。

里面的企业想冲出来。与之相反,2017年也有不少于20家的拖拉机企业黯然离开,据调查,仅潍坊一地就有15家以上,当然,这些离开的企业在展会上自然难觅踪影。历史的经验告诉我们,这种现象既不是过去时,也不是现在进行时,而是将来进行时。

每个行业每年不断有企业退出,也不断有新企业涌入,这本是市场经济环境下新陈代谢所遵循的基本逻辑,无可厚非。但一个行业如此经久不衰,始终保持高温、具有如此魅力、吸引这么多企业为之前赴后继,多少还是有点令人惊讶。

近年,拖拉机市场每况愈下,为何还有这么多企业奋不顾身地冲进去呢?据笔者调查,无非缘于以下几个原因:一是拖拉机市场容量大,一年150余万台的销量,其中大中拖就有50多万台,主营业务收入713.29多亿元(2016年数据),占整个农机行业的15.03%。如此大的盘子,不能不让许多企业动心。二是我国拖拉机产业成熟,供应链完善,形成了潍坊、洛阳、宁波、苏南为中心的拖拉机生产集群,为新进入者提供了肥沃的土壤。三是新品牌的示范。近年,一些名不见经传的小企业快速成长,跻身大品牌之列,无异于为新进入者注入强心剂,提供了最充分的进入理由。四是随着传统热点市场降温,一些企业仅靠单一产品难以支撑企业的生存与发展,出于延长产业价值链之需而进入市场,使本来就拥挤不堪的拖拉机行业,随着众多品牌的加入,将进一步加剧市场竞争,未来几年,洗牌浪潮或将席卷该行业。

基本稳健上行,大中拖市场或触底反弹 我国拖拉机市场乱象在短时间内难以改观,大牌的崛起与杂牌的凋零都需要一个过程,时间虽然无法准确的把握,但其竞争的结果必然是竞争,这个是真理。

2017年大中拖市场在经历连续两年的下滑后,尤其是形成 “洼地”之后,市场或将进入盘整期。预计2017年大中拖全年销量或在50万台左右,下降幅度在10%以上;2018年市场或将触底反弹,销量在55万台左右,同比增幅在8%左右。

2018年的市场或将呈现以下几个特点:第一,市场需求小幅攀升,在经历 “两连跌”后,我们判断市场已经触底,今年或上演绝地反击保卫战,但因刚性需求低,市场增幅将受到很大限制;第二,大拖市场值得期待。土地深松以及土地流转、规模化经营、专业合作社崛起等诸多因素都将为大拖市场的攀升培植肥沃的土壤,加之2017年大拖市场出人意料的大幅度下跌,让2018年的大拖市场变得令人期待;第三,价格战或将烽火连天。在消费者购买力短时间内难有改观、拖拉机品牌众多、“僧多粥少”的大环境下,市场竞争将变得异常惨烈,而在品质十分接近、同质化又十分严重的大环境下,价格竞争将成为许多企业品牌的重要选项,营销再次成为企业关注的焦点。

(作者系中国农机流通协会副秘书长)