■ 中国工业报记者 张 楠

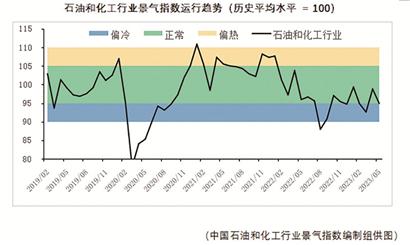

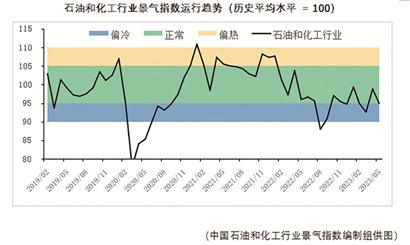

由于成本端波动,5月,石油和化工行业景气指数回落。中国石油和化工行业景气指数编制组 (以下简称编制组)认为,除去成本端的影响,石油和化工行业库存水平持续改善,生产热度持续升温,新接订单情况也有所改善,整体复苏趋势较为确定。

编制组预测,6月,随着对成本影响因素的逐步消退,大宗商品价格回升会带动补库需求上升,石油和化工行业景气指数会迎来反弹。

指数进入偏冷区间短期美元流动性冲击明显

由中国石油和化学工业联合会与山东卓创资讯股份有限公司联合编制的石油和化工行业景气指数显示,5月,石油化工行业景气指数值降至94.95,较2023年4月下降3.9个百分点,进入偏冷区间;较2022年5月下降1.01个百分点,降幅快速收窄。

5月,中国经济复苏进入平稳期后出现一些波动。根据国家统计局数据,2023年5月,制造业PMI回落至48.8,较4月下降0.4个百分点,原材料库存是弱项。重点城市房地产市场供需延续弱势,市场活跃度下降,房地产去库存压力上升。4月,社融同比增加2729亿元;企业和居民新增贷款分化,企业贷款增加6839亿元,居民贷款减少2411亿元。

国际方面,美联储加息和美国债务上限问题抬升了短期利率,对大宗商品市场流动性产生了较大冲击,大宗商品价格出现不同程度回落。

5月初美联储加息25个基点,将联邦基金利率上限提高至5.5%。5月中下旬,迟迟未能达成一致的美国债务上限使得短期市场票据利率一度上涨至6%高位。债务违约风险抬高短期市场利率,6月到期的票据利率一度超过6%,短期对市场流动性产生了较大冲击,导致包括贵金属在内的大宗商品价格整体回落。从美国两党在债务上限问题达成的初步协议来看,对2023和2024财年的财政支出并没有实际影响,一旦债务上限问题解决,美国财政部需要发行新的美债来补充现金账户,这会促使美联储重新审视其缩表政策,以支持财政部的发债计划。

编制组认为,应理性看待短期美元流动性冲击。整体而言,虽然短期流动性受冲击明显,但从中期来看反而会加快美联储美元紧缩政策转向,有利于大宗商品市场整体复苏。

高温季将至能源价格或筑底反弹

受到2022年-2023年暖冬影响,全球天然气库存明显超过季节性水平,这导致全球天然气价格大幅下降。

以欧洲天然气TTF(荷兰交易中心天然气)为例,已经从2022年8月的高点220欧元/兆瓦,下降至2023年5月的不到30欧元/兆瓦。天然气价格下跌也带动了煤炭、丙烷、甲醇等价格的下滑。

从季节性规律来看,北半球的高温季将很快到来:亚洲多地已进入高温季,北美地区也会在6月下旬逐步进入高温季,欧洲气温也明显超过历史同期水平。编制组分析,高温会导致用电需求大幅上升,从而提振能源需求,能源价格因此筑底反弹的概率较大。

从景气指标上看,石油和化工行业景气指数4月的反弹和5月的回落是成本利润率大幅波动影响的结果,这是国际金融条件在美元货币政策收紧的情况下波动率上升的直接体现。刨除成本端的影响,石油和化工行业库存水平持续改善,生产热度持续升温,新接订单情况也有所改善,整体复苏趋势较为确定。

编制组预计,6月随着对成本影响因素的逐步消退,大宗商品价格回升会带动补库需求上升,石油和化工行业景气指数会迎来反弹。