【开栏的话】

2023年,中国工业经济回升向好,产业结构优化升级。

这一年,煤炭生产处于较高水平,油气产量连续7年快速增长,风电、光伏产业狂飙突进,新型电力系统加速构建。

这一年,钢材消费 “减”中有 “增”,焦化企业开工率保持上扬,中国航天延续高密度发射,电子、医药、汽车、新能源设备等加速出口。

凡是过往,皆为序章。盘点2023,我们总结经验,汲取力量。从即日起,本报推出 “2023年终盘点2024热点展望”系列报道,敬请关注。

(数据来源:硅业分会、InfoLink)

(数据来源:国家能源局)

■ 中国工业报记者 余 娜

2023年,光伏巨头持续扩张,产业疯狂“内卷”,价格大幅下行。

以通威股份、晶科能源、隆基绿能、晶澳科技、TCL中环、天合光能、阿特斯、东方日升等为首的龙头企业持续扩产,累计投资预算接近3000亿元。

光伏产业链各大环节大幅扩张。多晶硅、硅片、电池、组件等核心环节产能均已出现阶段性过剩。

历经三年的供应链博弈,光伏产业链最终陷入跌跌不休的 “价格战”, TOPCon组件价跌破1元/瓦,部分工厂被迫关停。

产业周期更迭与资本跌宕之后,资本大逃亡比比上演。Choice数据显示,截至2023年12月5日收盘,主营光伏相关业务的上市公司股价年内持续调整,光伏主题ETF年内最大跌幅已超过40%。

狂飙之后,光伏产业后遗症在2023年一一揭开。

过快过热 产业扩张加速推进

2023年,发展可再生能源成为全球可持续发展的共识,光伏产业因在技术及成本上取得了重大突破,成为支撑全球能源结构转型的重要力量。

过去一年,光伏产业延续了强劲的增长势头。国家能源局的数据显示,1-11月,我国光伏新增装机达163.88吉瓦,同比增长149.4%,接近上年的两倍,创下历史新高。2023年前10个月,多晶硅、硅片、电池、组件产量均实现同比70%以上的增幅。出口方面,光伏产品位列我国外贸出口新三样商品之一,成为我国外贸增长的重要力量。

从技术发展来看,光伏产业加速升级,其中TOPCon电池、钙钛矿电池的产业化进程加快,已经量产的光伏电池转化效率和组件效率也在持续提升。从锂电领域看,半固态电池、全固态电池等大容量、长寿命的电池研发正在加快突破,新型光储融合一体化发展的态势和相关解决方案持续创新优化,光伏产业取得了来之不易的成绩。

工业和信息化部电子信息司电子基础处处长金磊不久前提醒道,光伏相关产业在保持稳定运行和高质量发展方面仍面临深层次的矛盾和挑战,包括对供需失衡的担忧,相关的不匹配确实有所显现,行业阶段性的剧烈振荡时有发生。此外,国际经贸竞争态势加剧,前瞻性创新布局仍有待加强。

阳光电源董事长曹仁贤出席去年9月召开的 “光伏 (储能)产业供需论坛”时也曾提醒,有必要警惕产能过剩的布局问题,光伏产业规模一直处于动态平衡的相对过剩状态,这种状态能够较好为行业的未来需求进行前置性的铺垫,但需要避免盲目扩张和无序竞争,在没有进行充分的市场研究和自身能力评估下,过度扩张产能或者低端产品的大规模复制,会导致新一轮的行业波动。

光伏行业发展过快、过热,产业链各环节持续快速扩张,终端需求短期内难有大幅跃升,光伏产业阶段性产能过剩趋势难改。

从需求侧看,全球多国光伏新增装机同比大涨,欧美国家的固态储能需求近几年来快速释放,部分国家及地区也出台了相应的政策以推动光伏装机进一步提升。我国大基地建设和分布式光伏应用稳步推进,推动了光伏与储能装机量的快速提升。不过,国内受特高压输送线路及储能配套限制,电网消纳能力有限,短期内下游光伏装机需求难有跨越式增长。

从供给侧看,产业扩张加速推进。过去两年,超两万亿元的巨量资本涌入光伏产业,使得光伏产业各环节的产能扩张已达两至三倍。隆基绿能、晶科能源、天合光能、通威股份等主要光伏龙头企业持续扩产,不少地方加大招商引资力度,将光储产业列为发展重点,在全球的本土化生产导向和高额补贴的双重刺激下,光伏产能不断扩大。

新增装机推动了A股光伏公司业绩大幅增长。2023年上半年,光伏产业迎来业绩爆发。不过,硅料价格的下跌也在引发光伏市场供需失衡,产能过剩问题凸显。到了2023年下半年,硅料、硅片价格的崩盘影响到电池片与组件厂商,光伏产业链各环节盈利下滑,企业利润遭受压缩。最终形成上游原料产能对下游电池、组件需求的结构性产能过剩,下游组件产能对终端装机需求的阶段性产能过剩,如此“层层叠加”的过剩局面。

价格下行 企业负债率高企难破

2024年,光伏需求增长速度恐将受到冲击。在彭博新能源、集邦咨询等机构的预测中,今年我国光伏需求增速将大幅放缓。而从全球来看,对2024年全球光伏装机增速的预测普遍未超过30%。如果上游过剩的产能无法妥善安置,供需问题恐将进一步加剧。

巨量落后的过剩产能,也在引发市场激烈竞争和新一轮洗牌。2023年,不少光伏企业倒在资金链断裂的 “血泊”中。

据业内统计,截至2023年9月末,我国118家光伏企业总负债规模合计达17629.13亿元,同比增长了约23.53%。其中39家企业总负债规模在100亿元以上,11家企业总负债规模超500亿元。三峡能源、特变电工与隆基绿能位居前三位。有24家企业资产负债率超过70%,其中4家企业更是超过90%,依次为金刚光伏、嘉寓股份、ST天龙、ST中利。

截至2023年9月末,这118家光伏企业的资金储备规模为5036.67亿元,其与长短期有息负债规模有着2483.92亿元的资金缺口。不少中小企业面临巨大的资金压力。

财信证券统计数据显示:2023年光伏指数跌幅超过40%,进入后景气度阶段。近四年的14个季度中,光伏行业单季度利润均维持了双位数及以上的同比增速,至2023年第三季度,行业利润同比增速首现负值。2023年末组件价格跌至1元/瓦,全产业链利润空间压至盈亏平衡线附近。在全球能源供需和国内电网消纳不发生大变化的前提下,预计2024年需求端增速约10%-20%,2024年产业链利润空间在低位震荡中寻底,部分拟投产能将推迟或退出。

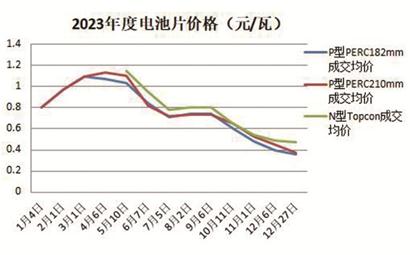

降价,成为2023年中国光伏产业的又一关键词。截至2023年12月,硅料价格、硅片价格、电池片价格和组件价格分别降至6.02万元/吨、2.10元/片、0.38元/瓦和1.00元/瓦,较去年年初降幅分别为80%、58%、60%和45%。市场价格逼近部分企业成本线,硅料价格跌破2020年第二季度低点,硅片、电池及组件价格已创新低。

层层因素叠加影响下,光伏市值在2023年持续下跌。包括锦浪科技 (300763.SZ)、信义光能 (00968.HK)、福斯特 (603806.SH)、先导智能 (300450.SZ)、隆基绿能 (601012.SH)、通威股份 (600438.SH)、阳光电源(300274.SZ)、三峡能源 (600905.SH)、TCL中环 (002129.SZ)、晶澳科技 (002459.SZ)、晶科能源 (688223.SH)、天合光能 (688599.SH)、大全能源 (688303.SH)、正泰电器(601877.SH)、福莱特 (601865.SH)、特变电工 (600089.SH)、晶盛机电 (300316.SZ)在内的曾经17大千亿元市值巨头市值总计较巅峰时刻减少超2万亿元,降幅超六成。

金融政策阶段性收紧,导致部分光伏企业上市或募资受到影响。在2023年12月中旬举办的2023光伏行业年度大会上,中国光伏行业协会名誉理事长王勃华表示,据不完全统计,2022年新上市光伏相关企业达15家,2023年截至目前仅为5家。

“光伏产业的需求还在持续上升,甚至不断出现一些新的应用场景,这种情况下我愿意用 ‘阶段性的产能过剩’来形容。”在光伏行业资深人士红炜看来,新一轮中小光伏厂商破产潮预计在2024年到来。由于新的需求在不断增长,或许会把产业整合的爆发时间向后推延。

强劲的海外光伏市场,有可能带来较大增量。除欧洲、北美等传统市场外,中东、南美等新兴市场初具规模。2023年最后一个月,京山轻机 (000821.SZ)、振江股份 (603507.SH)等光伏配套设备企业先后宣布了出海建厂或海外订单进展。

王勃华提醒,国际贸易也存在较大的不确定性,不少国内企业已受到来自欧盟、美国、印度与土耳其的贸易限制。一方面应坚持 “以我为主”,出海自主权、进程主导权均由中国企业掌握,另一方面需秉承 “对我有利”,受市场内生需求与制造业激励/贸易壁垒政策共同驱动。